一、疫情促使全球流动性历史性宽松,但中国相对克制

“新冠”疫情持续影响着2020年上半年的全球金融市场,按时间顺序大概可以分为三个阶段。第一阶段是1月中旬到2月中旬,疫情首先在中国爆发。春节后第一个交易日A股所有指数均大幅下跌,上证指数收盘下跌幅度接近8%。2月12日,中国单日新增确诊病例创下历史最高值14109例,A股市场也随之趋向稳定。第二阶段是2月下旬到3月上旬,疫情自意大利开始逐步向法国、德国、西班牙、美国、英国蔓延,欧美疫情扩散。这个阶段欧美股市跌幅明显,美股在十天之内四次熔断,标普500指数一度下跌超过30%,VIX指数在3月16日达到82.69,突破2008年金融危机的最高点创下新的历史纪录。

由于本次市场下跌是由传染性极强的公共卫生事件引发,各国政府为了应对疫情扩散采取了限制人员流动的隔离政策,导致除了生活必需品以外的生产和消费活动都几乎停滞,全球主要国家的经济活动迅速停摆,全球经济陷入衰退的境地。为了应对经济衰退和金融市场的流动性危机,各国政府和央行均出台了大量的财政和货币政策。从数据来看,中国以外的主要经济体都推出了超过其自身GDP水平10%的财政刺激政策,大幅超过2008年经济危机时的财政刺激水平。

表1:财政刺激计划(2008 VS 2020H1)

国家 | 2020年上半年财政政策刺激规模 | 规模占2019年GDP比重 | 2008年财政政策刺激规模 | 规模占2008年GDP比重 |

中国 | 4.2万亿人民币 | 4.20% | 4万亿人民币 | 12.50% |

美国 | 2.8万亿美元 | 13.10% | 1.639万亿美元 | 11.10% |

日本 | 117.1万亿日元 | 21.20% | 25万亿日元 | 4.80% |

韩国 | 245.5万亿韩元 | 12.50% | 69万亿韩元 | 6.00% |

德国 | 5090亿欧元 | 14.80% | 500亿欧元 | 2.00% |

英国 | 4605亿英镑 | 20.70% | 200亿英镑 | 1.30% |

澳大利亚 | 2455亿澳元 | 12.20% | 520亿澳元 | 4.20% |

数据来源:各国财政部,IMF,富荣基金

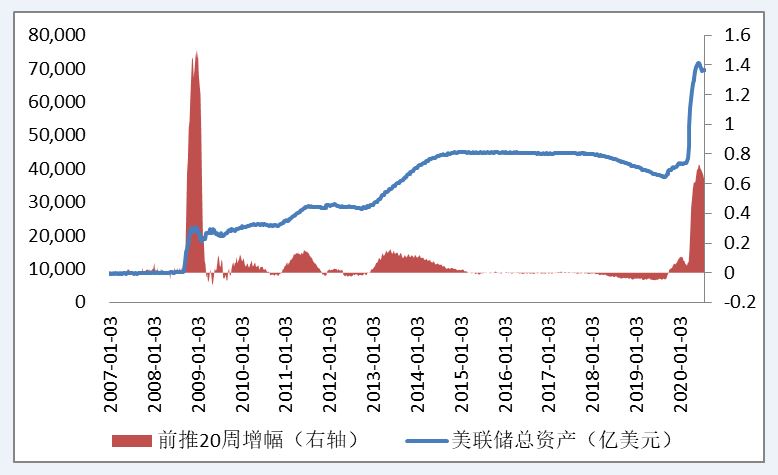

各国央行也运用降息、量化宽松、购买资产等手段实行积极的货币政策。美联储14天内降息1.5%至0-0.25%的水平,并且在议息会议时明确表示至少维持零利率到2022年。同时,美联储在3月宣布重启QE,短短四个月时间美联储已经扩表2.29万亿美元,较3月中旬增加50%。

图1:美联储总资产变化

数据来源:WIND,富荣基金

吸收了2008年经济危机时的经验教训,中国本次的刺激手段比较克制。财政政策刺激的GDP占比从2008年的12.5%下降到本次的4.2%,货币政策偏向于宽信用,仅仅采用了小幅下调和定向降准降息的方式向实体经济注入流动性。

二、下半年经济延续复苏,但路径或不平坦

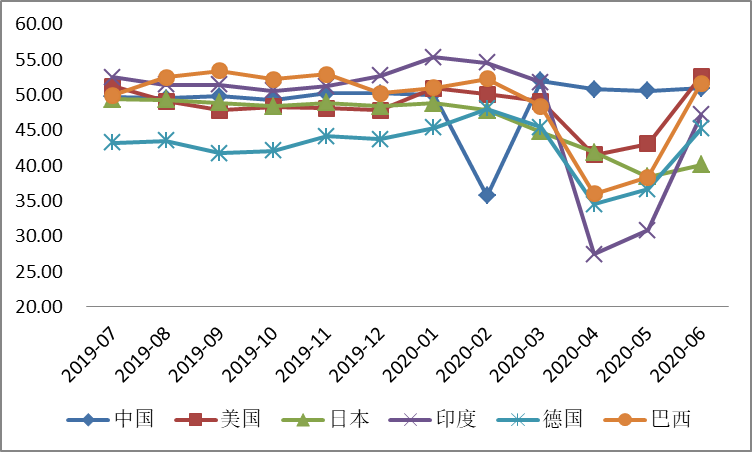

受疫情冲击,2019年以来主要国家经济复苏的脚步被打断,2020年上半年全球主要国家的PMI数据都出现了不同程度的下行,4月以后从底部逐步反弹。截至6月,主要国家中中国、美国、巴西的PMI数据回升到枯荣线之上,印度6月PMI反弹幅度最大。但是这几个国家中,美国、巴西和印度都列于全球疫情最严重的国家的名单中,他们的经济恢复是在一定程度上放弃社会隔离制度的基础上实现的,如果疫情不能很快平息,不排除经济出现再次走弱的可能性。

受益于国内疫情率先得到有效控制,叠加积极财政政策和货币政策的推动。中国PMI仅在2月出现断崖下跌,3月就恢复到50的枯荣线之上。中国国家统计局的数据显示,2020年上半年实际GDP累计同比下降1.6%,其中Q1和Q2同比增速分别为-6.8%和3.2%,环比增幅分别为-10%和11.5%,二季度GDP环比大幅改善。分项来看,经济回暖主要是依靠基建和地产投资拉动,制造业投资复苏乏力。地产投资在低利率和刚需的刺激下,累计同比增速由 1-3 月的-7.7%回升至 1-6 月的 1.9%。基建投资的表现更加抢眼,累计同比增速由 1-3 月的-16.4%回升至 1-6 月的-0.07%,下半年超过2万亿的地方政府专项债加特别国债或将继续支撑基建投资。制造业投资中除了“内循环”的计算机通信制造以及受疫情扩散刺激的医药制造以外,其他子行业同比仍然承压,主要是因为海外疫情导致的订单不确定性制约了企业盈利和投资意愿,短期内难以看到快速复苏的机会。由于2020年一季度中国GDP创下1992年以来的新低,“低基数”效应下2021年一季度之前的GDP增速会表现强劲。

数据来源:WIND,富荣基金

三、流动性相对宽裕,金融资产有望受益

2020年上半年,中国社融规模新增20.83万亿元,同比多增6.22万亿元,其中人民币贷款新增12.33万亿元,同比多增2.31万亿元。易纲在参加第十二届陆家嘴论坛时预计全年贷款新增近20万亿,社融规模增量超过30万亿元。若按人民币贷款全年新增20万亿元计算,那么下半年预计人民币贷款大约新增8万亿元,将再创2008年以来的新高。如果按全年社融规模增量30万亿元计算,社融存量同比增速预计超过13%。但因为疫情对出口订单的损害以及中美关系恶化的潜在风险,制造业投资很难快速启动,当前的信用扩张或将推高金融资产价格。

股票的价格是由盈利(EPS)和估值(PE)决定的。上文我们提到过制造业投资中除了“内循环”的计算机通信制造以及受疫情扩散刺激的医药制造以外,其他子行业短期很难看到恢复的机会,短期内上市公司盈利全面提升的可能性不大,因此下一阶段证券市场的表现大概率受市场估值波动的影响。回顾历史,A股市场估值主要受流动性及投资者风险偏好的影响,站在当前时点看下半年,我们判断流动性利好估值提升而投资者风险偏好的波动可能较大。

我们用中国境内上市公司总市值和M2的比例来量化流动性对证券市场的影响。2008年以来该值出现过两个高点:一是2009年四万亿财政政策刺激推动的上涨,二是2015年场内外杠杆资金催生的牛市。当前该值处于历史平均附近略低的水平,我们认为这是市场对中国政府在本次疫情中相对节制的宽松政策的合理定价,但如果考虑到除中国以外国家均大幅释放流动性,而疫情相关的宽松政策又很难在短时间退出,全球流动性会随着中国的进一步开放逐步流入国内证券市场,从而推动估值的提升。

图3:上市公司总市值占M2的比重

数据来源:WIND,富荣基金

相对于流动性对估值的提升,2020年下半年投资者风险偏好可能将成为市场波动的主要来源。一方面,全球疫情数据尚未出现拐点,疫苗的研发也一波三折,疫情对实体经济的冲击将持续存在。另一方面,下半年美国将举行大选,在经济状况不佳和支持率下行的情况下,共和党为维持连任可能会持续推动海外矛盾以转移国内视线,中美关系首当其冲,不排除11月之前出现连续的“突发事件”影响投资者情绪。最后,随着中国资本市场进一步的对外开放,海内外市场的联动性正逐步提高,海外市场波动也将影响国内投资者的情绪。

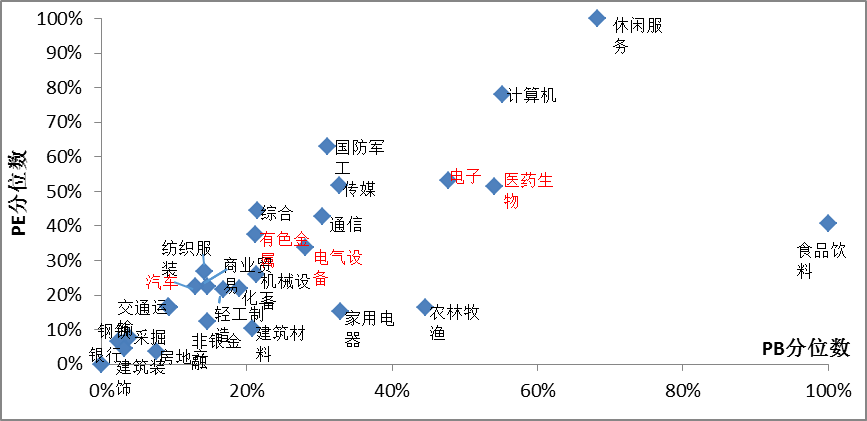

图4:申万一级行业PE/PB分布

数据来源:WIND,富荣基金

总体而言,受益于流动性宽松和“低基数”下的经济复苏,我们看好下半年证券市场的表现。短期关注业绩确定性较高的5G、医药和电新板块,中期可以布局受益信用扩张的有色金属、化工等行业。另外,在当前的估值水平下,金融、地产、汽车等传统强周期行业亦有配置的价值。

|

关闭本页 打印本页 |